1. Pengertian E-Banking

Apa itu E-Banking?

Electronic Banking (e-banking) merupakan suatu aktifitas layanan

perbankan yang menggabungkan antara sistem informasi dan teknologi,

e-banking meliputi phone banking, mobile banking, dan internet banking.

E-banking didefinisikan sebagai penghantaran otomatis jasa dan produk

bank secara langsung kepada nasabah melalui elektronik, saluran

komunikasi interaktif. E-Banking meliputi sistem yang memungkinkan

nasabah bank, baik individu ataupun bisnis, untuk mengakses rekening,

melakukan transaksi bisnis, atau mendapatkan informasi produk dan jasa

bank melalui jaringan pribadi atau publik, termasuk internet. Nasabah

dapat mengakses e-banking melalui piranti pintar elektronis seperti

komputer/PC, PDA, ATM, atau telepon.

2. Pngertian M-Banking

Saluran ini pada dasarnya evolusi lebih lanjut dari Phone Banking, yang

memungkinkan nasabah untuk bertransaksi via HP dengan perintah SMS.

Fitur transaksi yang dapat dilakukan yaitu informasi saldo rekening,

pemindahbukuan antar rekening, pembayaran (a.l. kartu kredit, listrik,

dan telepon), dan pembelian voucher. Untuk transaksi lainnya pada

dasarnya dapat pula dilakukan, namun tergantung pada akses yang dapat

diberikan bank. Saluran ini sebenarnya termasuk praktis namun dalam

prakteknya agak merepotkan karena nasabah harus menghapal kode-kode

transaksi dalam pengetikan sms. Di balik kemudahan e-Banking tersimpan

pula risiko, untuk itu diperlukan pengaman yang baik. Lazimnya untuk

ATM, nasabah diberikan kartu ATM dan kode rahasia pribadi (PIN);

sedangkan untuk Phone Banking, Internet Banking, dan SMS/m-Banking,

nasabah diberikan kode pengenal (userid) dan PIN. Sebagai pengaman

tambahan untuk internet banking, pada bank tertentu diberikan piranti

tambahan untuk mengeluarkan PIN acak/random. Sedangkan untuk SMS

Banking, nasabah diminta untuk meregistrasikan nomor HP yang digunakan.

Dengan beragamnya kemudahan transaksi via e-Banking, kini pilihan ada di

tangan kita untuk memanfaatkannya atau tidak. Namun mengingat tidak

semua bank menyediakan layanan-layanan tersebut, maka seberapa pintarkah

bank kita? Untuk dapat bertransaksi pintar, kini saatnya memilih bank

pintar kita, tentunya sesuai kebutuhan transaksi.

Sumber

redchocolate

Wednesday, July 3, 2013

Pengertian International Electronic Fund Transfer

International Electronic Fund Transfer adalah

Electronic Funds Transfer Systems (EFTS) sudah menjadi metode utama yang

melibatkan pembayaran dana dalam jumlah besar yang dilakukan lembaga

keuangan dan nasabah bisnisnya. EFT didefinisikan sebagai pemindahan

dana yang diawali dari terminal elektronik, instrument telpon, computer,

atau magnetic tape untuk memesan, memerintahkan, atau memberikan

kewenangan kepada lembaga keuangan untuk mendebet atau mengkredit

rekening. Kemampuan lembaga keuangan untuk menyediakan jasa-jasa

tersebut seiring dengan perkembangan teknologi computer dan teknologi

komunikasi data.

FEDWIRE

Fedwire adalah jaringan pemindahan dana dan surat-surat berharga berskala nasional yang diselenggarakan oleh bank sentral Amerika Serikat yang dikenal sebagai Federal Reserve. Sistem ini terhubung ke 12 bank sentral Negara bagian dengan banyak lembaga keuangan yang tergabung dalam jaringan tersebut yang memiliki cadangan atau rekening kliring di Fedres. Fedwire memproses hampir US$1.4 trillion per hari dalam bentuk dana dan surat-surat berharga. Sistem pemindahan dana melalui Fedwire menyediakan transfer elektronik antar lembaga keuangan dan mempunyai fungsi baik sebagai proses kliring maupun pengendapan dananya (settlement). Pelayanan Fedwire bisa diakses melalui computer interface secara langsung atau secara off-line dari pesawat telpon melalui system pengiriman elektronik berbasis PC yang dikenal sebagai Fedline.

Sumber

FEDWIRE

Fedwire adalah jaringan pemindahan dana dan surat-surat berharga berskala nasional yang diselenggarakan oleh bank sentral Amerika Serikat yang dikenal sebagai Federal Reserve. Sistem ini terhubung ke 12 bank sentral Negara bagian dengan banyak lembaga keuangan yang tergabung dalam jaringan tersebut yang memiliki cadangan atau rekening kliring di Fedres. Fedwire memproses hampir US$1.4 trillion per hari dalam bentuk dana dan surat-surat berharga. Sistem pemindahan dana melalui Fedwire menyediakan transfer elektronik antar lembaga keuangan dan mempunyai fungsi baik sebagai proses kliring maupun pengendapan dananya (settlement). Pelayanan Fedwire bisa diakses melalui computer interface secara langsung atau secara off-line dari pesawat telpon melalui system pengiriman elektronik berbasis PC yang dikenal sebagai Fedline.

Sumber

Pengertian E-Banking Beserta Penjelasannya

1. Automated Teller Machine (ATM).

Terminal elektronik yang disediakan lembaga keuangan atau perusahaan lainnya yang membolehkan nasabah untuk melakukan penarikan tunai

dari rekening simpanannya di bank, melakukan setoran, cek saldo, atau pemindahan dana.

2. Computer Banking.

Layanan bank yang bisa diakses oleh nasabah melalui koneksi internet ke pusat data bank,

untuk melakukan beberapa layanan perbankan, menerima dan membayar tagihan, dan lain-lain.

3. Debit (or check) Card.

Kartu yang digunakan pada ATM atau terminal point-of-sale (POS) yang memungkinkan pelanggan memperoleh dana yang langsung didebet

(diambil) dari rekening bankny.

4. Direct Deposit.

Salah satu bentuk pembayaran yang dilakukan oleh organisasi (misalnya pemberi kerja atau instansi pemerintah) yang

membayar sejumlah dana (misalnya gaji atau pensiun) melalui transfer elektronik. Dana ditransfer langsung ke setiap rekening nasabah.

5. Direct Payment (also electronic bill payment).

Salah satu bentuk pembayaran yang mengizinkan nasabah untuk membayar tagihan melalui transfer dana elektronik.

Dana tersebut secara elektronik ditransfer dari rekening nasabah ke rekening kreditor. Direct payment berbeda dari preauthorized debit dalam hal ini,

nasabah harus menginisiasi setiap transaksi direct payment.

6. Electronic Bill Presentment and Payment (EBPP)

Bentuk pembayaran tagihan yang disampaikan atau diinformasikan ke nasabah atau pelanggan secara online, misalnya melalui email atau catatan dalam rekening bank.

Setelah penyampaian tagihan tersebut, pelanggan boleh membayar tagihan tersebut secara online juga.

Pembayaran tersebut secara elektronik akan mengurangi saldo simpanan pelanggan tersebut.

7. Electronic Check Conversion.

Salah satu tipe “stored-value card” yang diterbitkan oelh pemberi kerja sebagai pengganti cek yang memungkinkan pegawainya mengakses pembayaraannya pada terminal

ATM atau Point of Sales. Pemberi kerja menambahkan nilai pembayaran pegawai ke kartu tersebut secara elektronik.

8. Preauthorized Debit (or automatic bill payment).

Bentuk pembayaran yang mengizinkan nasabah untuk mengotorisasi pembayaran rutin otomatis yang diambil dari rekening banknya pada tanggal-tangal tertentu dan biasanya

dengan jumlah pembayaran tertentu (misalnya pembayaran listrik, tagihan telpon, dll). Dana secara elektronik ditransfer dari rekening pelanggan ke rekening kreditor (misalnya PLN atau PT Telkom)

9. Prepaid Card.

Salah satu tipe Stored-Value Card yang menyimpan nilai moneter di dalamnya dan sebelumnya pelanggan sudah membayar nilai tersebut ke penerbit kartu.

10. Smart Card.

Salah satu tipe stored-value card yang di dalamnya tertanam satu atau lebih chips atau microprocessors sehingga bisa menyimpan data, melakukan perhitungan,

atau melakukan proses untuk tujuan khusus (misalnya validasi PIN, otorisasi pembelian, verifikasi saldo rekening, dan menyimpan data pribadi). Kartu ini bisa digunakan pada sistem terbuka

misalnya untuk pembayaran transportasi publik) atau sistem tertutup (misalnya MasterCard atau Visa networks).

11. Stored-Value Card.

Kartu yang di dalamnya tersimpan sejumlah nilai moneter, yang diisi melalui pembayaran sebelumnya oleh pelanggan atau melalui simpanan yang diberikan oleh pemberi kerja atau perusahaan lain.

Untuk single-purpose stored value card, penerbit (issuer) dan penerima (acceptor) kartu adalah perusahaan yang sama dan dana pada kartu tersebut menunjukkan pembayaran di muka untuk penggunaan barang dan jasa

tertentu (misalnya kartu telpon). Limited-purpose card secara umum digunakan secara terbatas pada terminal POS yang teridentifikasi sebelumnya di lokasi-lokasi tertentu (misalnya vending machines di sekolah-sekolah).

Sedangkan multi-purpose card dapat digunakan pada beberapa penyedia jasa dengan kisaran yang lebih luas, misalnya kartu dengan logo MasterCard, Visa, atau logo lainnya dalam jaringan antar bank.

Sumber

Terminal elektronik yang disediakan lembaga keuangan atau perusahaan lainnya yang membolehkan nasabah untuk melakukan penarikan tunai

dari rekening simpanannya di bank, melakukan setoran, cek saldo, atau pemindahan dana.

2. Computer Banking.

Layanan bank yang bisa diakses oleh nasabah melalui koneksi internet ke pusat data bank,

untuk melakukan beberapa layanan perbankan, menerima dan membayar tagihan, dan lain-lain.

3. Debit (or check) Card.

Kartu yang digunakan pada ATM atau terminal point-of-sale (POS) yang memungkinkan pelanggan memperoleh dana yang langsung didebet

(diambil) dari rekening bankny.

4. Direct Deposit.

Salah satu bentuk pembayaran yang dilakukan oleh organisasi (misalnya pemberi kerja atau instansi pemerintah) yang

membayar sejumlah dana (misalnya gaji atau pensiun) melalui transfer elektronik. Dana ditransfer langsung ke setiap rekening nasabah.

5. Direct Payment (also electronic bill payment).

Salah satu bentuk pembayaran yang mengizinkan nasabah untuk membayar tagihan melalui transfer dana elektronik.

Dana tersebut secara elektronik ditransfer dari rekening nasabah ke rekening kreditor. Direct payment berbeda dari preauthorized debit dalam hal ini,

nasabah harus menginisiasi setiap transaksi direct payment.

6. Electronic Bill Presentment and Payment (EBPP)

Bentuk pembayaran tagihan yang disampaikan atau diinformasikan ke nasabah atau pelanggan secara online, misalnya melalui email atau catatan dalam rekening bank.

Setelah penyampaian tagihan tersebut, pelanggan boleh membayar tagihan tersebut secara online juga.

Pembayaran tersebut secara elektronik akan mengurangi saldo simpanan pelanggan tersebut.

7. Electronic Check Conversion.

Salah satu tipe “stored-value card” yang diterbitkan oelh pemberi kerja sebagai pengganti cek yang memungkinkan pegawainya mengakses pembayaraannya pada terminal

ATM atau Point of Sales. Pemberi kerja menambahkan nilai pembayaran pegawai ke kartu tersebut secara elektronik.

8. Preauthorized Debit (or automatic bill payment).

Bentuk pembayaran yang mengizinkan nasabah untuk mengotorisasi pembayaran rutin otomatis yang diambil dari rekening banknya pada tanggal-tangal tertentu dan biasanya

dengan jumlah pembayaran tertentu (misalnya pembayaran listrik, tagihan telpon, dll). Dana secara elektronik ditransfer dari rekening pelanggan ke rekening kreditor (misalnya PLN atau PT Telkom)

9. Prepaid Card.

Salah satu tipe Stored-Value Card yang menyimpan nilai moneter di dalamnya dan sebelumnya pelanggan sudah membayar nilai tersebut ke penerbit kartu.

10. Smart Card.

Salah satu tipe stored-value card yang di dalamnya tertanam satu atau lebih chips atau microprocessors sehingga bisa menyimpan data, melakukan perhitungan,

atau melakukan proses untuk tujuan khusus (misalnya validasi PIN, otorisasi pembelian, verifikasi saldo rekening, dan menyimpan data pribadi). Kartu ini bisa digunakan pada sistem terbuka

misalnya untuk pembayaran transportasi publik) atau sistem tertutup (misalnya MasterCard atau Visa networks).

11. Stored-Value Card.

Kartu yang di dalamnya tersimpan sejumlah nilai moneter, yang diisi melalui pembayaran sebelumnya oleh pelanggan atau melalui simpanan yang diberikan oleh pemberi kerja atau perusahaan lain.

Untuk single-purpose stored value card, penerbit (issuer) dan penerima (acceptor) kartu adalah perusahaan yang sama dan dana pada kartu tersebut menunjukkan pembayaran di muka untuk penggunaan barang dan jasa

tertentu (misalnya kartu telpon). Limited-purpose card secara umum digunakan secara terbatas pada terminal POS yang teridentifikasi sebelumnya di lokasi-lokasi tertentu (misalnya vending machines di sekolah-sekolah).

Sedangkan multi-purpose card dapat digunakan pada beberapa penyedia jasa dengan kisaran yang lebih luas, misalnya kartu dengan logo MasterCard, Visa, atau logo lainnya dalam jaringan antar bank.

Sumber

Tuesday, July 2, 2013

Jenis-jenis E-Banking

Automated Teller Machine (ATM). Terminal elektronik

yang disediakan lembaga keuangan atau perusahaan lainnya yang

membolehkan nasabah untuk melakukan penarikan tunai dari rekening

simpanannya di bank, melakukan setoran, cek saldo, atau pemindahan dana.

Computer Banking. Layanan bank yang bisa diakses oleh nasabah melalui koneksi internet ke pusat data bank, untuk melakukan beberapa layanan perbankan, menerima dan membayar tagihan, dan lain-lain.

Debit (or check) Card. Kartu yang digunakan pada ATM atau terminal point-of-sale (POS) yang memungkinkan pelanggan memperoleh dana yang langsung didebet (diambil) dari rekening banknya.

Direct Deposit. Salah satu bentuk pembayaran yang dilakukan oleh organisasi (misalnya pemberi kerja atau instansi pemerintah) yang membayar sejumlah dana (misalnya gaji atau pensiun) melalui transfer elektronik. Dana ditransfer langsung ke setiap rekening nasabah.

Direct Payment (also electronic bill payment). Salah satu bentuk pembayaran yang mengizinkan nasabah untuk membayar tagihan melalui transfer dana elektronik. Dana tersebut secara elektronik ditransfer dari rekening nasabah ke rekening kreditor. Direct payment berbeda dari preauthorized debit dalam hal ini, nasabah harus menginisiasi setiap transaksi direct payment.

Electronic Bill Presentment and Payment (EBPP). Bentuk pembayaran tagihan yang disampaikan atau diinformasikan ke nasabah atau pelanggan secara online, misalnya melalui email atau catatan dalam rekening bank. Setelah penyampaian tagihan tersebut, pelanggan boleh membayar tagihan tersebut secara online juga. Pembayaran tersebut secara elektronik akan mengurangi saldo simpanan pelanggan tersebut.

Electronic Check Conversion. Proses konversi informasi yang tertuang dalam cek (nomor rekening, jumlah transaksi, dll) ke dalam format elektronik agar bisa dilakukan pemindahan dana elektronik atau proses lebih lanjut.

Electronic Fund Transfer (EFT). Perpindahan “uang” atau “pinjaman” dari satu rekening ke rekening lainnya melalui media elektronik.

Payroll Card. Salah satu tipe “stored-value card” yang diterbitkan oelh pemberi kerja sebagai pengganti cek yang memungkinkan pegawainya mengakses pembayaraannya pada terminal ATM atau Point of Sales. Pemberi kerja menambahkan nilai pembayaran pegawai ke kartu tersebut secara elektronik.

Preauthorized Debit (or automatic bill payment). Bentuk pembayaran yang mengizinkan nasabah untuk mengotorisasi pembayaran rutin otomatis yang diambil dari rekening banknya pada tanggal-tangal tertentu dan biasanya dengan jumlah pembayaran tertentu (misalnya pembayaran listrik, tagihan telpon, dll). Dana secara elektronik ditransfer dari rekening pelanggan ke rekening kreditor (misalnya PLN atau PT Telkom).

Prepaid Card. Salah satu tipe Stored-Value Card yang menyimpan nilai moneter di dalamnya dan sebelumnya pelanggan sudah membayar nilai tersebut ke penerbit kartu.

Smart Card. Salah satu tipe stored-value card yang di dalamnya tertanam satu atau lebih chips atau microprocessors sehingga bisa menyimpan data, melakukan perhitungan, atau melakukan proses untuk tujuan khusus (misalnya validasi PIN, otorisasi pembelian, verifikasi saldo rekening, dan menyimpan data pribadi). Kartu ini bisa digunakan pada sistem terbuka (misalnya untuk pembayaran transportasi publik) atau sistem tertutup (misalnya MasterCard atau Visa networks).

Stored-Value Card. Kartu yang di dalamnya tersimpan sejumlah nilai moneter, yang diisi melalui pembayaran sebelumnya oleh pelanggan atau melalui simpanan yang diberikan oleh pemberi kerja atau perusahaan lain. Untuk single-purpose stored value card, penerbit (issuer) dan penerima (acceptor) kartu adalah perusahaan yang sama dan dana pada kartu tersebut menunjukkan pembayaran di muka untuk penggunaan barang dan jasa tertentu (misalnya kartu telpon). Limited-purpose card secara umum digunakan secara terbatas pada terminal POS yang teridentifikasi sebelumnya di lokasi-lokasi tertentu (misalnya vending machines di sekolah-sekolah). Sedangkan multi-purpose card dapat digunakan pada beberapa penyedia jasa dengan kisaran yang lebih luas, misalnya kartu dengan logo MasterCard, Visa, atau logo lainnya dalam jaringan antar bank.

Sumber

Computer Banking. Layanan bank yang bisa diakses oleh nasabah melalui koneksi internet ke pusat data bank, untuk melakukan beberapa layanan perbankan, menerima dan membayar tagihan, dan lain-lain.

Debit (or check) Card. Kartu yang digunakan pada ATM atau terminal point-of-sale (POS) yang memungkinkan pelanggan memperoleh dana yang langsung didebet (diambil) dari rekening banknya.

Direct Deposit. Salah satu bentuk pembayaran yang dilakukan oleh organisasi (misalnya pemberi kerja atau instansi pemerintah) yang membayar sejumlah dana (misalnya gaji atau pensiun) melalui transfer elektronik. Dana ditransfer langsung ke setiap rekening nasabah.

Direct Payment (also electronic bill payment). Salah satu bentuk pembayaran yang mengizinkan nasabah untuk membayar tagihan melalui transfer dana elektronik. Dana tersebut secara elektronik ditransfer dari rekening nasabah ke rekening kreditor. Direct payment berbeda dari preauthorized debit dalam hal ini, nasabah harus menginisiasi setiap transaksi direct payment.

Electronic Bill Presentment and Payment (EBPP). Bentuk pembayaran tagihan yang disampaikan atau diinformasikan ke nasabah atau pelanggan secara online, misalnya melalui email atau catatan dalam rekening bank. Setelah penyampaian tagihan tersebut, pelanggan boleh membayar tagihan tersebut secara online juga. Pembayaran tersebut secara elektronik akan mengurangi saldo simpanan pelanggan tersebut.

Electronic Check Conversion. Proses konversi informasi yang tertuang dalam cek (nomor rekening, jumlah transaksi, dll) ke dalam format elektronik agar bisa dilakukan pemindahan dana elektronik atau proses lebih lanjut.

Electronic Fund Transfer (EFT). Perpindahan “uang” atau “pinjaman” dari satu rekening ke rekening lainnya melalui media elektronik.

Payroll Card. Salah satu tipe “stored-value card” yang diterbitkan oelh pemberi kerja sebagai pengganti cek yang memungkinkan pegawainya mengakses pembayaraannya pada terminal ATM atau Point of Sales. Pemberi kerja menambahkan nilai pembayaran pegawai ke kartu tersebut secara elektronik.

Preauthorized Debit (or automatic bill payment). Bentuk pembayaran yang mengizinkan nasabah untuk mengotorisasi pembayaran rutin otomatis yang diambil dari rekening banknya pada tanggal-tangal tertentu dan biasanya dengan jumlah pembayaran tertentu (misalnya pembayaran listrik, tagihan telpon, dll). Dana secara elektronik ditransfer dari rekening pelanggan ke rekening kreditor (misalnya PLN atau PT Telkom).

Prepaid Card. Salah satu tipe Stored-Value Card yang menyimpan nilai moneter di dalamnya dan sebelumnya pelanggan sudah membayar nilai tersebut ke penerbit kartu.

Smart Card. Salah satu tipe stored-value card yang di dalamnya tertanam satu atau lebih chips atau microprocessors sehingga bisa menyimpan data, melakukan perhitungan, atau melakukan proses untuk tujuan khusus (misalnya validasi PIN, otorisasi pembelian, verifikasi saldo rekening, dan menyimpan data pribadi). Kartu ini bisa digunakan pada sistem terbuka (misalnya untuk pembayaran transportasi publik) atau sistem tertutup (misalnya MasterCard atau Visa networks).

Stored-Value Card. Kartu yang di dalamnya tersimpan sejumlah nilai moneter, yang diisi melalui pembayaran sebelumnya oleh pelanggan atau melalui simpanan yang diberikan oleh pemberi kerja atau perusahaan lain. Untuk single-purpose stored value card, penerbit (issuer) dan penerima (acceptor) kartu adalah perusahaan yang sama dan dana pada kartu tersebut menunjukkan pembayaran di muka untuk penggunaan barang dan jasa tertentu (misalnya kartu telpon). Limited-purpose card secara umum digunakan secara terbatas pada terminal POS yang teridentifikasi sebelumnya di lokasi-lokasi tertentu (misalnya vending machines di sekolah-sekolah). Sedangkan multi-purpose card dapat digunakan pada beberapa penyedia jasa dengan kisaran yang lebih luas, misalnya kartu dengan logo MasterCard, Visa, atau logo lainnya dalam jaringan antar bank.

Sumber

Pengertian E-Banking dan M-Banking serta Penerapan E-Banking

1. Pengertian E-banking

E-banking adalah salah satu sektor yang terpengaruh oleh perkembangan teknologi

informasi dan komunikasi adalah perbankan, penggunaan teknologi

informasi dan komunikasi di sektor perbankan nasional relatif lebih maju

dibandingkan sektor lainnya. Perbankan elektronik mencakup wilayah yang

luas dari teknologi yang berkembang pesat akhir-akhir ini. Beberapa

diantaranya terkait dengan layanan perbankan di “garis depan”, seperti

ATM dan komputerisiasi (sistem) perbankan, dan beberapa kelompok lainnya

bersifat “garis belakang”, yaitu teknologi-teknologi yang digunakan

oleh lembaga keuangan, ‘merchant, atau penyedia jasa transaksi..

contoh layanan E banking :

contoh layanan E banking :

- Anjungan Tunai Mandiri (Automated Teller Machine)

- Sistem Aplikasi Perbankan (Banking Application System)

- Sistem Penyelesaian Bruto Waktu-Nyata (Real-Time Gross Settlement System)

- Perbankan Daring (Internet Banking)

- Sistem Kliring Elektronik

2. Pengertian M-Banking

Arti istilah Mobile Banking dianggap berkaitan erat dengan pengertian

berikut atau disingkat dengan M-Banking. Fasilitas perbankan melalui

komunikasi bergerak seperti handphone. Dengan penyediaan fasilitas yang

hampir sama dengan ATM kecuali mengambil uang cash.

contoh layanan M banking :

contoh layanan M banking :

- Transfer dana

- Informasi saldo, mutasi rekening, Informasi nilai tukar

- Pembayaran (kartu kredit, PLN, telepon, handphone, listrik, asuransi)

- Pembelian (pulsa isi ulang, saham)

3. Penerapan E-Banking

- Manajemen resiko dalam penyelenggaraan kegiatan

internet banking

Peraturan yang dikeluarkan oleh Bank Indonesia terkait dengan pengelolaan atau manajemen risiko penyelenggaraan kegiatan internet banking adalah Peraturan Bank Indonesia No. 5/8/PBI/2003 tentang Penerapan Manajemen Risiko Bagi Bank Umum dan Surat Edaran Bank Indonesia No. 6/18/DPNP, tanggal 20 April 2004 tentang Penerapan Manajemen Risiko Pada Aktivitas Pelayanan Jasa Bank Melalui Internet (Internet Banking)

- Pengendalian pengamanan (security control)

- Bank harus melakukan langkah-langkah yang memadai untuk menguji keaslian (otentikasi) identitas dan otorisasi terhadap nasabah yang melakukan transaksi melalui internet banking.

- Bank harus menggunakan metode pengujian keaslian transaksi untuk menjamin bahwa transaksi tidak dapat diingkari oleh nasabah (non repudiation) dan menetapkan tanggung jawab dalam transaksi internet banking.

- Bank harus memastikan adanya pemisahan tugas dalam sistem internet banking, database dan aplikasi lainnya.

- Bank harus memastikan adanya pengendalian terhadap otorisasi dan hak akses (privileges) yang tepat terhadap sistem internet banking, database dan aplikasi lainnya.

- Bank harus memastikan tersedianya prosedur yang memadai untuk melindungi integritas data, catatan/arsip dan informasi pada transaksi internet banking.

- Bank harus memastikan tersedianya mekanisme penelusuran (audit trail) yang jelas untuk seluruh transaksi internet banking.

- Bank harus mengambil langkah-langkah untuk melindungi kerahasiaan informasi penting pada internet banking. Langkah tersebut harus sesuai dengan sensitivitas informasi yang dikeluarkan dan/atau disimpan dalam database.

- Manajemen Resiko Hukum dan Risiko Reputasi

- Bank harus memastikan bahwa website bank menyediakan informasi yang memungkinkan calon nasabah untuk memperoleh informasi yang tepat mengenai identitas dan status hukum bank sebelum melakukan transaksi melalui internet banking.

- Bank harus mengambil langkah-langkah untuk memastikan bahwa ketentuan kerahasiaan nasabah diterapkan sesuai dengan yang berlaku di negara tempat kedudukan bank menyediakan produk dan jasa internet banking.

- Bank harus memiliki prosedur perencanaan darurat dan berkesinambungan usaha yang efektif untuk memastikan tersedianya sistem dan jasa internet banking.

- Bank harus mengembangkan rencana penanganan yang memadai untuk mengelola, mengatasi dan meminimalkan permasalahan yang timbul dari kejadian yang tidak diperkirakan (internal dan eksternal) yang dapat menghambat penyediaan sistem dan jasa internet banking.

- Dalam hal sistem penyelenggaraan internet banking dilakukan oleh pihak ketiga (outsourcing), bank harus menetapkan dan menerapkan prosedur pengawasan dan due dilligence yang menyeluruh dan berkelanjutan untuk mengelola hubungan bank dengan pihak ketiga tersebut

International Electronic Fund Transfer

Electronic Funds Transfer

Systems (EFTS) sudah menjadi metode utama yang melibatkan pembayaran dana dalam

jumlah besar yang dilakukan lembaga keuangan dan nasabah bisnisnya. EFT

didefinisikan sebagai pemindahan dana yang diawali dari terminal elektronik,

instrument telpon, computer, atau magnetic tape untuk memesan, memerintahkan,

atau memberikan kewenangan kepada lembaga keuangan untuk mendebet atau

mengkredit rekening. Kemampuan lembaga keuangan untuk menyediakan jasa-jasa

tersebut seiring dengan perkembangan teknologi computer dan teknologi

komunikasi data.

FEDWIRE

Fedwire adalah jaringan

pemindahan dana dan surat-surat berharga berskala nasional yang diselenggarakan

oleh bank sentral Amerika Serikat yang dikenal sebagai Federal Reserve.

Sistem ini terhubung ke 12 bank sentral Negara bagian dengan banyak lembaga

keuangan yang tergabung dalam jaringan tersebut yang memiliki cadangan

atau rekening kliring di Fedres. Fedwire memproses hampir US$1.4 trillion per

hari dalam bentuk dana dan surat-surat berharga. Sistem pemindahan dana

melalui Fedwire menyediakan transfer elektronik antar lembaga keuangan dan

mempunyai fungsi baik sebagai proses kliring maupun pengendapan dananya

(settlement). Pelayanan Fedwire bisa diakses melalui computer interface secara

langsung atau secara off-line dari pesawat telpon melalui system pengiriman

elektronik berbasis PC yang dikenal sebagai Fedline. Beberapa karakteristik

Fedwire adalah sebagai berikut:

• Sistem

pembayaran secara real-time dari Federal Reserve

• Digunakan

oleh lembaga-lembaga keuangan yang memiliki rekening di Federal Reserve

• Digunakan

terutama untuk pemindahan dana yang relative besar yaitu dengan rata-rata

sebesar $3.5M

• Koneksi On-line yang mencakup 7800 institusi dan

99% transfer memakai koneksi ini:

– Direct

connection

– Computer

dialup

• Koneksi

Off-line mencakup 1700 institutions dan 1% of transfers

– Instruksi

telpon dengan katasandi tertentu

• Akses

FedLine dari PCs

• Beberapa

layanan lainnya berbasis Web tetapi bukan jasa pemindahan dananya

Peserta Fedwire

• Lembaga

Depository

• Agen atau cabang

bank-bank asing

• Bank anggota dari

Federal Reserve System

• U.S. Treasury dan

authorized agencies

•

Bank sentral Negara lain,

otoritas moneter Negara lain, pemerintahan Negara lain, organisasi

internasional tertentu; serta

•

Pihak lain yang disahkan oleh

Reserve Bank

Mekanisme Kerja Fedwire

CHIPS

Clearing House

Interbank Payment System (CHIPS) adalah jaringan pemindahan dana yang dimiliki

dan dioperasikan oleh (NYCHA) untuk mengirim dan menerima pembayaran dalam U.S.

dollar antara bank-bank, baik bank domestik maupun bank asing, yang mempunyai

kantor di kota New York. Beberapa informasi lain mengenai CHIPS ini adalah

sebagai berikut:

–

Dimiliki

pihak swasta

–

Mencakup 128

banks di 29 negara

–

Total $1.44T

dipindahkan perhari dengan rata-rata transaksi sebesar $6.6M

–

Biaya

transaksi berkisar antara $0.13 - $0.40

Mekanisme Operasi CHIPS

CHIPS merupakan

system pembayaran netto multilateral. Tidak seperti Fedwire, pemindahan

dana melalui CHIPS tidak diendapkan

pada saat instruksi pembayaran dikirimkan, tetapi baru diendapkan pada akhir

hari melalui net settlement arrangement dilaksanakan bersama Bank sentral

Negara bagian New York.

SWIFT

Society for

Worldwide Interbank Financial Telecommunications (SWIFT) adalah kerjasama nir

laba dari anggota bank yang melayani jaringan telekomunikasi antar bank, yang

berbasis di Brussels Belgia. Tidak seperti EFT systems, SWIFT hanya menyediakan

instruksi untuk melakukan pemindahan dana. SWIFT tidak memiliki mekanisme

penyerahan dana (settlement). Pemindahan dana aktualnya dilaksanakan

melalui pendebetan atau pengkreditan terhadap rekening bersangkutan pada

lembaga peserta jaringan. Beberapa data atau penjelasan ringkas mengenai SWIFT

adalah sebagai berikut:

•

Mencakup 7125 lembaga di 193 negara

•

Sebanyak 1.27 milyar pesan per tahun dengan nilai dana $5 triliun per hari

•

Biayat ~ $0.20 per pesan

•

Menggunakan X.25 packet protocol

•

Mulai mengarah ke full IP network pada tahun 2002

CHAPS

CHAPS (Clearing House Automated Payment System)

adalah sistem pemindahan elektronik untuk pengiriman pembayaran antar bank di

hari yang sama. Sistem ini beroperasi dengan bekerja sama dengan Bank of

England dalam menyediakan jasa pembayaran dan penyelesaiannya. System yang

sudah dikemabngkan sejak tahun 1984 ini merupakan salah satu system pembayaran

seketika yang terbesar setelah Fedwire di Amerika Serikat. Beberapa

perkembangan mengenai system selama kurun waktu sepuluh tahun mulai 1990 dapat

dilihat pada table berikut:

TARGET

TARGET, singkatan dari Trans-European

Automated Real-time Gross settlement Express Transfer system, adalah

system pembayaran seketika untuk mata uang euro di eropa. Sistem ini terdiri dari 15 RTGS nasional

negara-negara di Eropa. TARGET system seketika (a real-time system)

yang dalam kondisi normal pembayaran akan mencapai tujuan dalam beberapa menit

saja atah bahkan detik.

Saturday, June 1, 2013

Traveller Cheque

Traveller Cheque (TC) adalah cheque yang diterbitkan oleh bank atau

lembaga keuangan non bank yang berwenang dalam bentuk pecahan tertentu

untuk dipergunakan dalam perjalanan didalam maupun diluar negeri.

Keterangan :

Keterangan :

Keuntungan TC :

- Lebih aman daripada uang tunai karena pada saat pencairan,

pemilik TC harus melakukan tandatangan di depan counter kembali dan

harus sama seperti tandatangan yang pertama pada saat pembelian TC

tersebut dan dapat diberikan refund (penggantian ) kepada pemilik kalau

terjadi kehilangan / tercuri / rusak.

- Masa berlakunya tidak terbatas.

- Dapat dicairkan / ditukarkan langsung ke dalam mata uang negara

yang bersangkutan (yang ada hubungannya dengan Bank yang mengeluarkan TC

tersebut ).

- Sebagai pengganti uang tunai untuk melakukan pembayaran-pembayaran dalam travel / perjalanan anda.

Mekanisme TC :

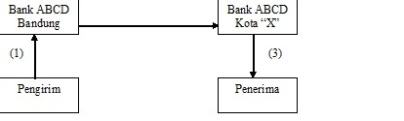

- Proses Transfer kota tujuannya terdapat pada bank ABCD

Keterangan :

* Pengirim (remitter) mengajukan permohonan pengiriman uang kepada Bank ABCD Bandung.

* Bank ABCD Bandung mengirim dengan teleks kepada bank ABCD kota”X”

* Bank ABCD kota “X” menyampaikan pemberitahuan kepada penerima transfer (beneficiary).

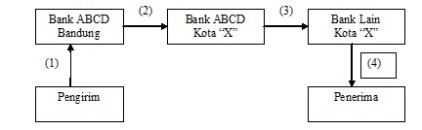

- Proses Transfer penerima, dimana nasabah bank lain berada di kota nasabah yang terdapat pada cabang bank ABCD

* Pengirim mengajukan permohonan transfer ke Bank ABCD Bandung.

* Bank ABCD Bandung mengirim teleks pengiriman dana kepada Bank PPABCD kota”X”.

* Bank ABCD kota “X” melakukan LLG kepada Bank lain di kota PP”X”.

* Bank lain menyampaikan penerimaan transfer kepada penerima.

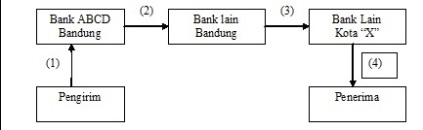

- Proses Transfer melalui Bank tujuan akhir

* Pengirim mengajukan permohonan transfer ke Bank ABCD Bandung.

* Bank ABCD Bandung mencari bank Koresponden yang memiliki cab. Di

kota”X” (kota tujuan transfer) dan menyampaikan pengiriman dana dengan

LLG.

* Bank lain (Bank koresponden Bank ABCD) akan meneruskan pengiriman tersebut kepada cabangnya di kota “X”.

* Bank lain di kota”X” memberitahukan pengiriman uang kepada pihak penerima.

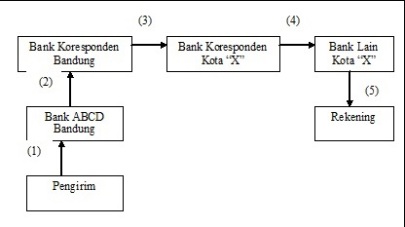

- Proses Transfer melalu jasa Bank lain

Keterangan :

* Pengirim mengajukan permohonan transfer ke bank ABCD Bandung.

* Bank ABCD Bandung mencari Bank koresponden (Bank yang memiliki

hubungan dengan Bank ABCD) yang memiliki cabang di Bandung dan dikota

tujuan (kota”X”) dan mengirim transfer tersebut kepada bank koresponden

melalui LLG.

* Bank Koresponden akan meneruskan perintah transfer tersebut kepada cabang banknya di kota “X”.

* Bank Koresponden cab. Kota “X” melakkan LLG kepada bank tujuan (Bank lain) yang dituju.

* Bank lain meneruskan pengiriman uang kepada penerima yang tidak lain adalah nasabahnya sendiri.

Biaya pada TC :

- Biaya Operasional

- Biaya Bank

Sumber : raisarai.blogspot.com, ando-jefry.blogspot.com

Subscribe to:

Comments (Atom)